آموزش تحلیل بنیادی قسمت 8

درآمد هر سهم (EPS ):

با محاسبه این رقم، سودي که شرکت در یک دوره مشخص به ازاي یک سهم عادي به دست آورده است معین میشود.

علت اصلی توجه به سود هر سهم (و نه کل سود شرکت) به هدف اصلی شرکت مربوط است که به حداکثر رسانیدن ثروت سهامداران میباشد.

5)ثبات نسبی سودآوري:

استناد به سود هر سهم در یک سال، به لزوم مبناي صحیحی براي ارزیابی سهام نیست چرا که ممکن است سود سال بعد بسیار کمتر از آن باشد. معیار مهم دیگري که به هنگام استفاده از نسبت بازده جاري سهام باید مورد نظر قرارداد، ثبات نسبی سودآوري هر سهم است. لازم به یادآوري است هر چه میزان انحراف سودآوري سالهاي گذشته و یا سودهاي احتمالی آینده نسبت به میانگین سود یا سود موردانتظار بیشتر باشد ریسک سهم بالاتر وارزش آن کمترسهامداران میباشد.

خواهد بود، برعکس هرچه روند سود دهی سالهاي گذشته و آتی از ثبات بیشتري برخوردار باشد ریسک کمتر و ارزش سهم بالاتر خواهد بود.

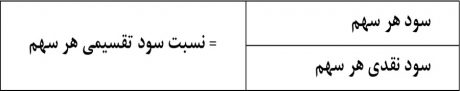

6)نسبت سود تقسیمی هر سهم:

نسبت سود تقسیمی هر سهم، از تقسیم سود نقدي هر سهم به سود هر سهم به دست می آید.

تفاوت سود نقدي هر سهم و سود هر سهم مواردي از جمله مالیات، اندوخته قانونی، سایر اندوخته ها و سود(زیان) انباشته را در بر میگیرد. گرچه در نظریه، تفاوت زیادي بین شرکتی که سود نسبتاً بالایی تصویب میکند و شرکتی که سود کمی از درآمد خود را تقسیم مینماید وجود ندارد، در عمل به دلیل جو حاکم بر بازار به ویژه از طرف کسانی که به درآمد سهام اتکاي زیادي دارند، عرضه سهام شرکتهایی که سود سهام کمی تعیین میکنند زیاده شده و موجب کاهش قیمت آن سهم رادر بازار فراهم مینماید. از این رو، در شرایط تساوي سایر عوامل، شرکتهایی که نسبت سود تقسیمی بالاتري را دارند نسبت به سایرشرکتها از موقعیت بهتري برخوردارند.

گفتنی است که نباید این نسبت درکوتاه مدت مورد توجه قرار گیرد به عبارتی ارقام یکسال را نمیتوان مبناي صحیحیبراي قضاوت نسبت به عملکردهمیشگی شرکت قرار داد. ممکن است سیاست شرکت در سالی اقتضاء کند که نسبت سود تقسیمی بالایی وضع شود اما در سایر سالها، این نسبت رقم پایینی باشد. براي قضاوت صحیح در مورد سیاست تقسیم سود شرکت، باید روند تقسیم سود چند سال گذشته شرکت را مورد بررسی قرار داد و به استناد آنها نحوه تقسیم سود احتمالی سالهاي آتی را برآورد کرد.

7)نسبت P/E و E/P سود هر سهم:

مبلغ سود به ازاء ارزش اسمی سهام را نشان میدهد. با توجه به اینکه ارزش اسمی سهام کلیه شرکتهاي پذیرفته شده در بورس تهران 1000 ریالی بوده و ممکن است قیمت بازار انواع سهام متفاوت باشد براي مقایسه شرکتها با یکدیگر رقم سود نسبت به قیمت بازار تحت عنوان نسبت P/E سنجیده میشود.

این نسبت بازده جاري سهام را نشان داده و در شرایط تساوي سایر عوامل، هر چه این نسبت بالاتر باشد سهام از موقعیت بهتري برخوردار خواهد بود. لازم به ذکر است هر چه میزان سود هر سهم در مقایسه با قیمت بازار سهام بیشتر باشد به خاطر تقاضایی که براي آن ایجاد میشود انتظار احتمال افزایش آتی قیمت بالاتر خواهد بود. خاطرنشان میشود که سهامداران در خرید سهام میتوانند از نسبت قیمت بر درآمد تحت عنوان نسبت E/P نیز استفاده کنند. نسبت E/P یکی از ابزارهاي رایج و متداول جهت تحلیل وضعیت شرکتها، صنعت و بازار است. این نسبت که از آن به عنوان ضریب سودآوري نیز نام برده میشود، حاصل تقسیم سهم بر درآمد هر سهم آن شرکت است و در واقع رابطه بین قیمت سه شرکت با سود آن را نشان میدهد. همانطور که قبلاً مشاهده شد درآمد هر سهم، معیاري است که می توان با آن یک شرکت را در طی چند سال متوالی با لحاظ افزایش سرمایه هاي شرکت مقایسه نمود ولی این متغیر، معیار مناسبی براي مقایسه بین چند شرکت نیست. این نقیصه در معیار E/P رفع میشود و بااین معیار میتوان شرکتهاي یک صنعت را مورد مقایسه قرار داد یا هر شرکت را با متوسط E/P صنعت مرتبط تطبیق داد. نسبتE/P بیانگر تعداد دفعاتی است که طول میکشد تا قیمت یک سهم از طریق سودآن بازیافت شود. البته تحلیل E/P بر اساس دوره بازگشت سرمایه باید توام با احتیاط باشد. به دلیل این که شرکتها در هر سال سود یکسانی ندارند و درآمد هر سهم آن ها توام با نوسان است. بنابراین در صورتی که E/P شرکتی برابر با 10 باشد لزوما به این معنی نیست که 10 سال طول میکشد تا سرمایه برگشت کند. اگر شرکت در سالهاي بعد سود بیشتري کسب کند، دوره بازگشت سرمایه کاهش مییابد. لازم به ذکر است که براي مقایسه E/P بین شرکتها، مقایسه در درون یک صنعت انجام شود. با فرض ثابت بودن سایر شرایط به نظر می رسد شرکتی که در گروه خود داراي E/P کوچکتري می باشد امکان رشد قیمت آن در آینده نزدیک وجود دارد.

0 پاسخ به "آموزش تحلیل بنیادی قسمت 8"