کندل استیک ژاپنی قسمت شانزدهم

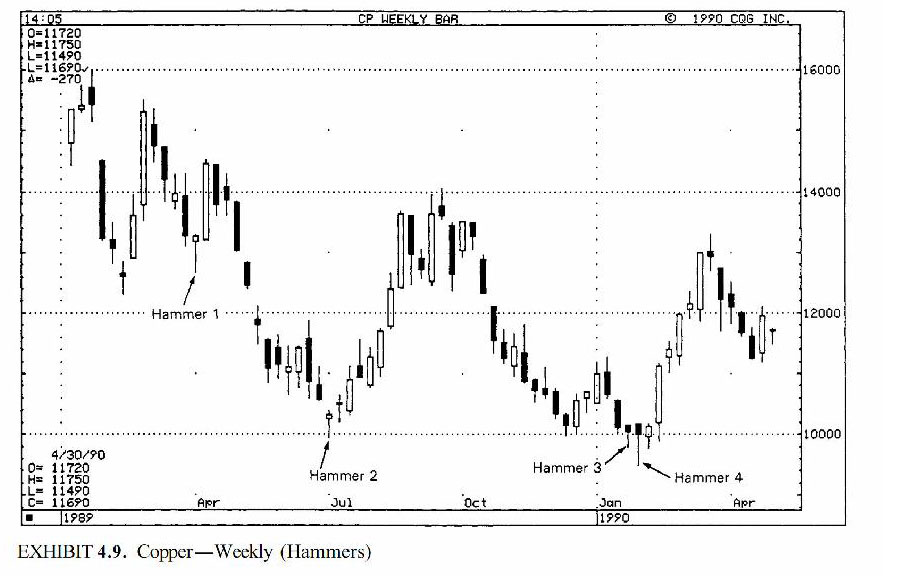

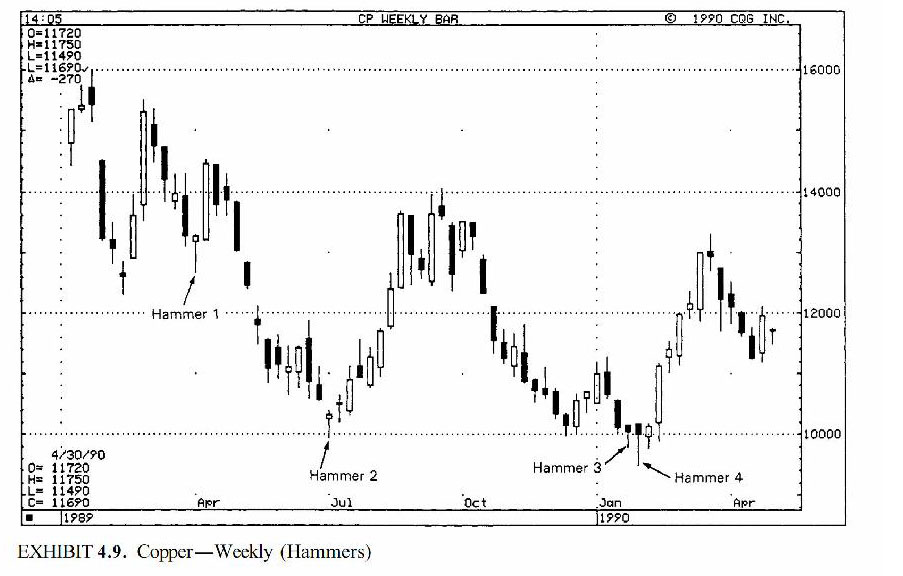

نمایه ۹-۴ یکسری از Bullish hammer (چکش های بالا برنده) را نشان می دهد از شماره ۱ تا ۴ (Hammer ۲ به خاطر سایه بالایش یک Hammer نامیده می شود ). قسمت قابل توجه این نمودار دادن علامت خرید زود هنگامش در ۱۹۹۰ است کاهش های جدید در Hammer ۳ و ۴ پدید آمد وقتی قیمتها به زیر قیمتهای پائینی جولای در Hammer۲ حرکت کردند . تا اینجا استمراری به طرف پائین وجود نداشت . پائين برنده ها (Bears) برای دویدن با توپشان شانس داشتند آنها توپ را از دست دادند اشتباه کردند).

دو Hammer بالا برنده ۳و۴ نشان می دهند که بالا برنده ها (Bulls) دوباره کنترل را بدست آوردند . Hammer ۳ یک Hammer ایده آل نبود چون سایه پائینی آن دو برابر ارتفاع بدنه اصلی نبود به هر حال این خط ناتوانی پائین برنده ها (Bears) را در حمایت از سقوطهای جدید و ادامه ریزش منعکس کرد . Hammer هفته بعد نتیجه را که یک معکوس به پائین بود و احتمال داشت اتفاق بیافتد را تقویت کرد . در شکل ۱۰-۴Hammer ۱ و ۲ ته ها هستند Hammer۲ پایان دوره روند پائینی را علامت داد که روند از پائین به جوانب تغییر می کند.

خوب کار نکرد . این Hammer نکته مهمی را در مورد Hammer ها متذکر می شود .(یا هر الگوی دیگری که من راجع به آن بحث کردم ). آنها باید در متن فعالیت قیمت قبلی دیده شوند . در این متن به Hammer۴ نگاه کنید . روز قبل از این Hammer یک خط کندل استیک Bearish (پائين آورنده) در بازار شکل گرفت. آن یک گندل مشکی و بلند با یک سروته تراشیده شده بود . (یعنی در بالای تغییرات قیمت خودش باز شد و در پائینش بسته شد ) این شتاب قوی پائین رونده را نشان داد. Hammer ۴ همچنین خط حمایت قدیمی ۲۴ ژانویه را شکست . نظر به فاکتورهای پائین آورنده ، ر (Bearish) از روی احتیاط باید منتظر تائیدی باشیم چون بالا برنده ها (Bulls) دوباره قبل از عمل بر روی Hammer۴ در تدارک بودند . برای مثال : یک کندل استیک سفید که بالاتر از بسته Hammer۴ بسته شده می تواند به عنوان یک تائید دیده شود . رسم نمودار درون روزی با استفاده از کندل استیک ها نقاط بالا پائین باز و بسته یک بخش را نشان می دهد . ( شکل ۱-۴ را ببینید)

برای مثال : یک بخش ۱ ساعتی یک خط کندل استیک را دارد که طبق تصمیم بدنه اصلی از باز کردن و بستن برای آن ساعت استفاده می کند. برای آن ساختار بالا و پائین برای سایه های بالائی و پائینی به کار رفته می شوند . با نگاهی دقیقتر به این نمودار می توانید ببینید که در طول اولین ساعات ۱۱ آپریل یک Hammer شكل گرفته است . مانند ۴Hammer در تصویر ۱۰-۴ قيمتها فاصله گرفته اند پائین تر اما کندل استیک سفید نزدیک بالا قیمتهای بالا شکل گرفته اند و این تائید میکند تغییر روند را.

دومین خط کندل استیک ساعتی در ۱۲ آپریل اگر چه به شکل یک Hammer است اما یک الگوی صحیح نبود . Hammer یک الگوی معکوس انتهاست یکی از تائیدهای Hammer اینست که برای Hammer باید یک روند پائینی وجود داشته باشد (هر چند کوچک ) تا اینکه Hammer آن روند را به بالا معکوس کند.

0 پاسخ به "کندل استیک ژاپنی قسمت شانزدهم"